Escriben: Luis Sáez de Jauregui y Daniel Martos, Director Área de Particulares de AXA y Director de gestión de Vida.

Escriben: Luis Sáez de Jauregui y Daniel Martos, Director Área de Particulares de AXA y Director de gestión de Vida.

Se tiende a definir los seguros de vida riesgo como los que realizan el pago de una cantidad, previamente fijada, en caso de fallecimiento o invalidez del asegurado, y no existiendo pagos en caso de supervivencia. En pocas palabras son los seguros que tratan de dar respuesta a las preguntas que nos solemos plantear en aquellas situaciones de incertidumbre que nos suceden a lo largo de nuestra vida: ¿qué le ocurrirá a mi familia si yo falto o a causa de una enfermedad no puedo seguir trabajando?.

Ante esta pregunta es ante la que muchos de nosotros podríamos responder que estamos asegurados a terceros, es decir, cubrimos la deuda que tenemos con un tercero olvidándonos de nuestras propias necesidades o la de nuestros familiares. ¿Nos importa más la deuda que podría quedarle al Banco, que la falta de ingresos que podría tener nuestra propia familia? La respuesta es obviamente no, pero ¿actuamos en consecuencia?.

En numerosas ocasiones oímos la siguiente afirmación: «Yo tengo el seguro de vida obligatorio que me pidieron con el préstamo o la hipoteca que solicité». De esta frase es necesario realizar ciertas aclaraciones:

- ¿Obligatorio?, ¿es realmente obligatorio?, ¿o simplemente es un argumento más de venta? La respuesta es que existe necesidad, pero no obligatoriedad, y por tanto podemos comparar precio en otras compañías, una acción muy común en nuestros seguros de coche, pero que no realizamos en nuestro seguro de vida, es cierto que en algunas ocasiones pueden existir bonificaciones en los tipos de interés de los préstamos, o alguna otra prebenda, ¿pero realmente nos compensa?, creo que en demasiados casos no nos hacemos esta pregunta, y en muchos menos tratamos de resolverla.

- ¿Por qué estar a terceros?, ¿no debería de tener un todo riesgo? ¿Cuál sería la cobertura óptima que debería tener?; al margen o complementariamente a lo expuesto en el punto anterior, deberíamos intentar responder a esta pregunta. Sin duda no hay una respuesta única, podemos oír distintas opiniones como las que aconsejan estar asegurados, al menos, cinco veces nuestros ingresos anuales, o por el contrario que lo apropiado es una cantidad fija en función de la prima que podemos pagar, es decir, dependiendo del patrimonio.

Quizá la que más partidarios tiene es que deberíamos asegurarnos por una cuantía tal , que nos permita cubrir el diferencial entre los ingresos que la unidad familiar va a dejar de percibir, y las pensiones que la seguridad social va a pagar.

Un ejemplo práctico: Una persona con 34 años ( y supuesta una esperanza de vida de hasta los 82 y un tipo de interés del 4%) tiene unos ingresos anuales de 26.000 €, por tanto recibirá si no hay cambios en su salario 562.000€ en valor actual, y en caso de fallecimiento, la Seguridad Social abonará un total de 292.000€ en prestaciones de viudedad, por tanto la diferencia de 270.000€ sería el capital a contratar por esta persona.

Es verdad, que este cálculo es simple y debemos considerar otras variables como, crecimientos salariales, pensiones máximas y mínimas, patrimonio pre-existente o cancelaciones de deudas por otros seguros.

En resumen, la respuesta a las dos preguntas es la misma, debemos de buscar el asesoramiento de los especialistas, que ellos analicen las coberturas que tenemos contratadas, en que situación quedaríamos nosotros o nuestros familiares en caso de acaecimiento de una contingencia, que nos digan los pasos y coberturas a seguir para realmente estar protegidos.

Probablemente, si pedimos a nuestro agente de seguros que nos realice este análisis, la conclusión sería en muchos casos que estamos a terceros o con una franquicia extremadamente alta.

En muchas ocasiones ante la pregunta al por qué este nivel de aseguramiento, y a la falta de cobertura hacia nosotros mismos en estos seguros la respuesta es la crisis, y que no nos lo podemos permitir.

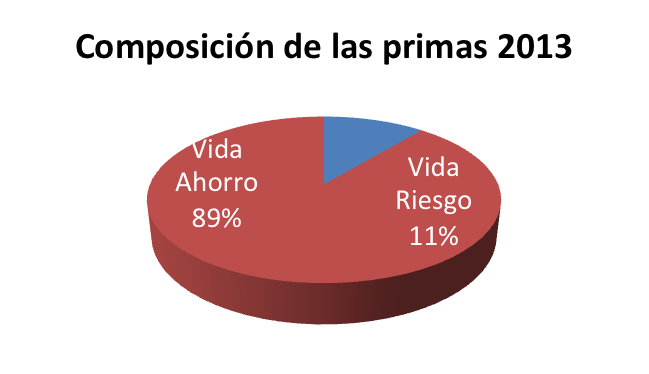

Algunos datos para meditar, la composición exclusivamente en el negocio individual en cuestión de primas de seguro se divide en:

Dedicamos un 89% de nuestro presupuesto en seguros a invertir (y esto sin contar con otros grandes vehículos de inversión como depósitos, fondos de inversión, fondos de pensiones,…), y sólo un 11% a protegernos, ¿este es un mix equilibrado?, la respuesta probablemente es que no.

Otra dato para recapacitar por cada euro que utilizamos para protegernos, utilizamos 4 euros a proteger nuestro vehículo, ¿creemos que es más importante proteger a nuestro coche que a nuestros familiares?, obviamente la respuesta es no, ahora sólo nos falta actuar en consecuencia.

No podemos obviar otros componentes como el precio, para ello volvemos a nuestro ejemplo anterior y vemos que para en este caso, la prima a pagar sería de aproximadamente 1,6 euros día para cobrar los 270.000 euros ¿un esfuerzo demasiado alto?

Sin duda el sector no ha estado a la altura con este tipo de seguros, por eso Compañías como AXA en los últimos años apuestan por una labor pedagógica y de asesoramiento, y sin duda los crecimientos de AXA en este tipo se seguros, hacen pensar que es el camino correcto.

En resumen, por desgracia, hoy en día los seguros de vida riesgo no ocupan el puesto que por importancia les pertenece, y por este motivo ahora mismo en media podemos decir que estamos asegurados a terceros, cuando la lógica nos pediría un todo riesgo.