Escribe: Enrique González, Actuario de seguros

Escribe: Enrique González, Actuario de seguros

El pasado mes de Julio, tropecé con un artículo que sacaba a la luz lo que parece un temor del sector asegurador por la posibilidad de una demanda ante el Tribunal de Justicia de la UE para prohibir la tarificación de los riesgos por edad, llegando a la sonora manifestación de afirmar que “No discriminar por edad dejaría a los mayores de 55 años sin seguro, pues no existirían coberturas.”

Se llega a afirmar en el artículo que “la edad es un factor de riesgo muy importante y que se utiliza constantemente por los aseguradores para asegurarse que las primas que se cobran son suficientes para el nivel esperado de reclamaciones “.Casi me parto la mandíbula del ataque de risa que me dio leer esta afirmación.

Me sorprendió por la tremenda falta de imaginación, que en mi opinión, se desprendía para el sector asegurador en el entrelineas de sus afirmaciones. No recuerdo quien lo escribió y si recuerdo que esta opinión se atribuía al Presidente de una corporación colegial del sector de seguros, obviamente interesada, seguramente por los trastornos que generaría en las entidades y por los cambios que obligaría a realizar en sistemática, en la metodología tradicional, en procesos de emisión, suscripción, gestión y seguimiento, y que deberían acometerse de mediar una resolución judicial similar a la de “Test Achats” pero referida a tarificación por edad.

Naturalmente la posición más cómoda es el dejarse llevar, permitir que la vida fluya sin sobresaltos; si llevamos 100, 200 o 300 años, no sé, valorando el riesgo vida según la edad del asegurado, ¿ A qué viene ser revolucionario e intentar cambiarlo ?; demasiado trabajo para llegar donde estamos. ¿Estamos esperando con temor a que se produzca una sentencia así para actuar como deberíamos ? ¡ Pues lo parece ¡

Creo que aun hay quien no se ha enterado que uno de los pilares fundamentales de la UE es la no discriminación, sea cual sea el motivo. No hay nada más discriminatorio que la vida y la naturaleza; vivir y morir es cuestión de suerte, naturaleza y tiempo, y precisamente por este orden; incluso vivir mejor o peor, al igual que morir mejor o peor, también es cuestión de suerte, naturaleza y tiempo. La humanidad lleva toda la historia tratando de evitarlo sin éxito.

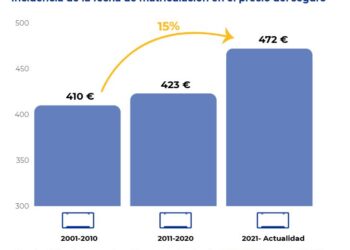

Ya manifesté aquí, hace casi un año, que la práctica de la no discriminación por sexo en las tarifas de seguro, no era nada nuevo y que pese a que se presentaba como un inconveniente no era tal y que las primas podrían incluso bajar; es obvio que fuie predicar en el desierto, pues el sector aprovecho para subirlas a todos, pese a que había grandes razones para lo contrario y bajarlas a todos. Como es habitual el sector no estuvo a la altura y resulto incapaz para una acción populista que le habría generado más clientes y le hubiera atenuado la caída.

La edad es un factor de riesgo, cierto, pero también la profesión, las condiciones de vida, las de alimentación, y la zona geográfica donde se habita, y el nivel de renta, y la forma de ser de cada sujeto. Todas y cada una de estas variables de factores de riesgo son también discriminatorias, unas más y otras menos, pero todas lo son, y me temo que tarde o temprano todas caerán igual que la de discriminación de género; ¡ Tiempo al tiempo ¡.

Sin entrar en la dinámica de los modelos predictivos a 5 años que desde hace algún tiempo se pretenden fomentar, en los que se afirma la irrelevancia de la edad para menores de 60 años, pues en mi opinión, el sistema permite demasiadas posibilidades de hipótesis predictivas difíciles de contrastar “ a priori ”; creo que el futuro, de mediar esta declaración de la edad como criterio de riesgo discriminatorio, pasaría por alguna de estas posibilidades :

1º Una determinación de las tasas de prima, obviando la edad, mediante la homogeneización temporal de los resultados de siniestralidad globales del ramo, basándolos en series históricas de 10 o 15 años y proyectando otros 10 o 15 hacia el futuro, sin establecer hipótesis de siniestralidad distintas a la tendencia histórica media. Algo parecido a lo que el Informe de Expertos ha planteado para sacar de la quiebra inminente futura del sistema público de pensiones.

Esto no es nada nuevo, se viene haciendo más o menos así, en seguros generales, con otras técnicas y periodos de determinación de primas.

Esta forma de hacer, podría ser general para todo el mercado, o bien con la experiencia propia de cada entidad o de cada reasegurador, que también valdría, máxime con la relevancia que una buena política de reaseguro va a tener en las necesidades de capital de las entidades.

2º Una determinación de las tasas de prima, obviando la edad, en base a datos globales del censo de población, en el que se incorporarían anualmente los nacidos y los fallecidos con los datos pertinentes, excluyendo naturalmente, a los fallecidos extranjeros no censados, lo que nos permitiría obtener una prima de riesgo global sin base a la edad, que podría utilizarse por todos los aseguradores. De forma similar se debería hacer para las situaciones de invalidez.

Determinadas así las tasas de prima de riesgo, sin contar con la edad, serian luego las entidades, las que aplicarían sus propios sistemas de bonificación de esa prima de riesgo, en base a sus criterios de selección y suscripción, incorporando también los recargos de gestión, comercialización ,y margen de beneficio, y sus políticas de reaseguro y financieras.

Así todos jugarían con un riesgo igual y sería su capacidad profesional propia en selección, suscripción, gestión administrativa, comercial y financiera, la que les permitiría destacar en resultados, no el poderío económico, si no el brillo de las ideas.

Podría pensarse incluso en la posibilidad de un de aseguramiento general, básico, voluntario y con la misma prima anual, por todas las entidades y para todos los residentes en España, con un capital definido concreto, y destinado en el momento del fallecimiento o de la invalidez, exclusivamente a la constitución de una renta temporal mensual de entre 5 y 10 años, a favor del cónyuge, o de los ascendientes, o descendientes sobrevivientes, en el que no fuera posible, el rechazo del asegurado en la contratación, ni la aplicación de sobreprimas al asegurado, cualquiera que fuese su edad, profesión y estado de salud.

Son muchas las cosas que se pueden hacer, y seguramente muchas las ideas tapadas y escondidas por falta de valor o visión para sacarlas adelante. Desde luego habría que plantearse muchos cambios y hacer antes mucho ejercicio de prueba y error, sobre los datos de ejercicios pasados para contrastar la bondad del sistema y hacer antes los ajustes necesarios, hay colchón suficiente y mucho gasto ineficiente. Todo se puede hacer de otra forma, solo hay que imaginarla y pensarla bien, sin miedo.